行業(yè)景氣觀察:資源品維持漲勢 乘用車產(chǎn)銷增幅擴大

TMT方面,8月全球半導體銷售額同比上行,9月臺股廠商營收多數(shù)上行。中游制造方面,9月汽車產(chǎn)銷同比繼續(xù)上行,新能源車產(chǎn)銷同比增幅擴大,9月重卡銷量再次刷新歷史同期記錄。消費需求方面,豬肉價格周環(huán)比下降,生豬養(yǎng)殖利潤繼續(xù)下降。資源品方面,鋼材成交量上行,螺紋鋼和鋼坯價格上漲;煉焦煤庫存下行;玻璃價格小幅上升,多數(shù)地區(qū)水泥價格上漲;有機化工品期貨價格多數(shù)上漲;國際原油價格略有回落。金融地產(chǎn)方面,商品房成交面積周環(huán)比下行,A股成交額和換手率上行。公用事業(yè)方面,天然氣出廠價和英國天然氣期貨結(jié)算價均上行。

核心觀點

·【本周關注】9月汽車產(chǎn)銷量同比上行,新能源車產(chǎn)銷增幅繼續(xù)擴大,相關產(chǎn)業(yè)鏈有望持續(xù)受益。國外市場來看,歐洲國家加大新能源補貼力度,電動車銷量持續(xù)上行,對我國產(chǎn)生趕超壓力。特斯拉價格下調(diào)或帶來鯰魚效應,國內(nèi)企業(yè)紛紛加速布局。從工業(yè)企業(yè)盈利來看,8月份汽車制造領域保持良好的增長態(tài)勢,并且從目前披露的三季度業(yè)績預告來看,部車企業(yè)績較好。建議關注汽車產(chǎn)業(yè)鏈尤其是新能源領域相關機會。

·【信息技術】本周NAND flash存儲器價格上行。8月北美PCB出貨量當月同比下行,訂單量同比降幅較大。8月全球半導體銷售額同比上行,亞太地區(qū)半導體銷售額同比增幅略有擴大,美洲、中國地區(qū)銷售額同比增速放緩。9月份集成電路當月進出口金額同比增幅擴大,貿(mào)易逆差擴大。9月臺股IC設計、制造、儲存器、硅片、被動元件、面板等廠商營收同比上行,并且增幅有所擴大。

·【中游制造】本周部分鋰材料價格上行,電解鎳價格上漲,電解鈷價格下降。光伏行業(yè)綜合價格指數(shù)上行,電池片價格指數(shù)上漲較多,光伏產(chǎn)業(yè)鏈中硅料現(xiàn)貨價格下跌。9月汽車產(chǎn)銷同比繼續(xù)上行,新能源車產(chǎn)銷同比增幅擴大,乘用車銷量創(chuàng)年內(nèi)新高。9月重卡銷量再次刷新歷史同期記錄。

·【消費需求】本周仔豬、生豬和豬肉價格均繼續(xù)下降,生豬養(yǎng)殖利潤下行,自繁自養(yǎng)生豬養(yǎng)殖和外購仔豬養(yǎng)殖利潤周環(huán)比繼續(xù)下降。在肉雞養(yǎng)殖方面,肉雞苗和雞肉價格下行。蔬菜價格指數(shù)下行,棉花和玉米期貨價格上漲。本周電影票房收入環(huán)比有所下降,同比轉(zhuǎn)正。

·【資源品】本周建材成交上行幅度較大,螺紋鋼和鋼坯價格上漲,鐵礦石庫存上行,鋼坯庫存有所下降,全國高爐開工率和唐山鋼廠產(chǎn)能利用率均有所上行。焦煤和焦炭期貨結(jié)算價格均上行,京津唐港煉焦煤庫存下降幅度較大。浮法玻璃均價上行,全國水泥價格指數(shù)上漲。原油價格繼續(xù)下降,庫存小幅上升。純堿、硫酸價格均上行,有機化工品期貨價格多數(shù)上漲。多數(shù)金屬庫存下行。COMEX黃金和白銀期貨價格均上行。

·【金融地產(chǎn)】本周貨幣市場凈回籠,隔夜/1周/2周SHIBOR利率下行。1個月/6個月理財產(chǎn)品預期收益率均下行。A股成交額和換手率均有所上升。土地成交溢價率和商品房成交面積周環(huán)比下降。

·【公用事業(yè)】我國天然氣出廠價和英國天然氣期貨結(jié)算價均上行。供給方面,美國天然氣庫存有所增加。

風險提示:產(chǎn)業(yè)扶持力度不及預期,宏觀經(jīng)濟波動

目錄

01

本周行業(yè)景氣度核心變化總覽

1、本周關注:汽車產(chǎn)銷增幅擴大,關注汽車產(chǎn)業(yè)鏈

9月汽車產(chǎn)銷量同比上行,新能源車產(chǎn)銷增幅繼續(xù)擴大。根據(jù)中汽協(xié)發(fā)布的數(shù)據(jù),9月份汽車產(chǎn)量252.4萬輛,環(huán)比增長19.1%,同比增長14.1%;汽車銷量256.5萬輛,環(huán)比增長17.4%,同比增長12.8%。汽車產(chǎn)銷連續(xù)六個月保持增長。其中新能源車當月產(chǎn)量為13.6萬輛,環(huán)比增長28.9%,當月同比增長48%,1-9月份累計同比下降-18.7%,降幅較1-8月份收窄了7.5個百分點;9月新能源車銷量13.8萬輛,環(huán)比增長26.2%,同比增長67.7%,1-9月銷量累計同比降低17.7%,降幅收窄8.7個百分點。以新能源車為代表的汽車產(chǎn)銷不斷上行,相關產(chǎn)業(yè)鏈有望持續(xù)受益。

國外市場來看,歐洲國家加大新能源補貼力度,電動車銷量持續(xù)上行,對我國產(chǎn)生趕超壓力。2020年受疫情影響,以德國、荷蘭等為代表的歐洲各國加大了對電動車的補貼力度。德國對純電動車的補貼相比2019年增大了約1000至2000歐元;6月份荷蘭宣布從7月開始,對價格4.5萬歐以下車型補貼4000歐元,此外還有登記稅、所有權(quán)稅和公司用車稅等優(yōu)惠政策。同時歐洲車企不斷推出滿足排放規(guī)則的新車型,今年以來歐洲新能源車銷量呈快速提升的態(tài)勢。9月份德國電動車銷量4.1萬輛,同比增長337%,滲透率從5月份的7.3%提升至15.6%;法國新能源(行情600617,診股)車當月銷量1.78萬輛,同比增長221%,滲透率從去年同期的2.8%提升至10.6%,9月份預計歐洲電動車銷量達到16.5萬輛,全年有望達到120萬輛,有望趕超我國,成為全球最大的新能源市場。

品牌方面,特斯拉價格下調(diào)或帶來鯰魚效應,國內(nèi)企業(yè)紛紛加速布局。2019年11月,特斯拉上海超級工廠竣工并進入試點生產(chǎn)。今年1月,國產(chǎn)特斯拉Model 3首批社會車主交付儀式在特斯拉上海超級工廠舉行。10月1日,特斯拉宣布將針對中國產(chǎn)特斯拉model3標準版售價由27.15%萬元下調(diào)8%至24.99萬元,長續(xù)航特斯拉價格由34.41萬元降低至30.99萬元。成本的降低有望帶來價格的進一步下降,國產(chǎn)特斯拉的銷量也有望繼續(xù)走高。特斯拉的快速發(fā)展或?qū)鴥?nèi)新能源廠商產(chǎn)生巨大的鯰魚效應,主流車企紛紛加大研發(fā)力度,今年蔚來、理想、小鵬推出的一些新能源車型均獲得較好的反響,9月份蔚來銷量達到4708輛。隨著三家企業(yè)的上市,預計未來新能源產(chǎn)銷有望進一步釋放,推動國內(nèi)新能源汽車和智能駕駛產(chǎn)業(yè)加速發(fā)展。

政策方面,國內(nèi)支持智能汽車發(fā)展的政策頻發(fā),市場空間仍然非常可觀。2016年4月質(zhì)檢總局、工信部和國家標準局發(fā)布《裝備制造業(yè)標準化和質(zhì)量提升規(guī)劃》,明確提出開展智能網(wǎng)聯(lián)汽車標準化工作;2018年1月發(fā)改委在《智能汽車創(chuàng)新發(fā)展戰(zhàn)略(征求意見稿)》中提出到2020年,智能汽車新車占比達到50%;今年10月9日國常會通過《新能源車產(chǎn)業(yè)發(fā)展規(guī)劃》,該版本是2019年征求意見稿的正式版本。2019年的征求意見稿中提出到2025年國內(nèi)新能源車的滲透率達到25%。而目前新能源車的滲透率僅為5%,按照到2025年達到25%的滲透率標準,預計未來5年新能源車的銷量還將有4-5倍的增長。根據(jù)招商電新組的測算,202 5年國內(nèi)新能源車銷量有望達到600萬輛,符合增長率達到43%。

從工業(yè)企業(yè)盈利來看,8月份汽車制造領域保持良好的增長態(tài)勢,并且從目前披露的三季度業(yè)績預告來看,部車企業(yè)績較好。比亞迪(行情002594,診股)由于汽車板塊業(yè)務實現(xiàn)恢復性增長,尤其新能源汽車銷量實現(xiàn)快速觸底反彈,前三季度預計利潤34-36億元,同比增長116%-129%,預計前三季度歸母凈利潤同比增長115.97%-128.67%;雪龍集團(行情603949,診股)預計前三季度歸屬上市公司股東的凈利潤同比增長32%至38%;隆盛科技(行情300680,診股)預計前三季度歸母凈利潤2,667~3,273萬元,同比增長31.9~61.9%,其中第三季度歸母凈利潤1,382~1,618萬元,同比增長75.9~105.9%。后續(xù)隨著產(chǎn)銷穩(wěn)步增長,業(yè)績有望逐步釋放,建議關注汽車產(chǎn)業(yè)鏈尤其是新能源領域相關機會。

2、行業(yè)景氣度核心變化總覽

02

信息技術產(chǎn)業(yè)

1、NAND Flash儲存器價格上行

本周NAND flash存儲器價格上行。截至10月13日,4GB 1600MHz DRAM價格周環(huán)比上行2.74%至1.499美元,4GB eTT DRAM價格周環(huán)比下跌0.60%至1.168美元。32GB NAND flash價格周環(huán)比上行0.46%至1.986美元,64GB NAND flash價格周環(huán)比上行0.57%至2.465美元。

2、8月北美PCB出貨量和訂單量同比下降

8月北美PCB出貨量當月同比下行,訂單量同比降幅較大。8月北美PCB出貨量同比下降2.5%,訂單量同比下降24.9%,降幅較上月擴大15.5個百分點。

8月北美PCB BB當月值為0.94,當月同比下降7.84%。

3、8月全球半導體銷售額當月同比上行

8月全球半導體銷售額同比上行,亞太地區(qū)半導體銷售額同比增幅略有擴大,美洲、中國地區(qū)銷售額同比增速放緩,歐洲地區(qū)半導體銷售額同比降幅收窄,日本地區(qū)半導體銷售額同比降幅擴大;各地區(qū)半導體銷售額環(huán)比均上行。根據(jù)美國半導體產(chǎn)業(yè)協(xié)會統(tǒng)計數(shù)據(jù),8月全球半導體當月銷售額為362.3億美元,同比上行4.9%。從細分地區(qū)來看,美洲半導體銷售額為79.2億美元,同比增長23.6%,較7月份增幅收窄2.7個百分點,環(huán)比增長2.99%;中國地區(qū)半導體銷售額為124.6億美元,同比增長3.0%,增幅收窄0.5個百分點;亞太地區(qū)半導體銷售額為223.6億美元,同比增長3.2%;日本半導體銷售額為30.2億美元,同比下降1.4%;歐洲地區(qū)半導體銷售額為29.4億美元,較去年同期下滑10.1%,跌幅較上月收窄4.6個百分點。

4、9月集成電路進出口同比增幅擴大

9月份集成電路當月進出口金額同比增幅擴大,貿(mào)易逆差擴大。根據(jù)海關總署統(tǒng)計數(shù)據(jù),9月份當月我國集成電路進口額當月值為371.12億美元,同比增長28.23%,相比8月份增幅擴大17.14個百分點,累計同比增速為13.8%;9月份當月我國集成電路出口金額為109.54億美元,同比增長17.6%,增幅擴大6.69個百分點,累計同比增速為12.1%;9月份我國集成電路當月貿(mào)易逆差為261.58億美元,同比增長33.27%,增幅擴大22.10個百分點。

8月份中國電信5G用戶數(shù)達到0.57億戶,相比7月份增長15.97%;中國移動5G用戶數(shù)0.98億戶,月環(huán)比增長16.77%。

5、臺股IC 設計、被動元件等營收增速繼續(xù)保持高位

近日臺股電子公布9月營收情況,IC設計、制造、儲存器、硅片、被動元件、面板等廠商營收同比上行,并且增幅有所擴大。IC設計領域聯(lián)發(fā)科9月份營收當月同比增長61.18%,增幅較8月份擴大19.2個百分點;IC制造領域臺積電、聯(lián)電9月份營收分別同比增長24.87%和34.25%,增進進一步擴大;存儲器廠商南科營收同比轉(zhuǎn)正,宏旺營收同比降幅收窄;被動原件廠商國巨和齊力新當月營收同比增幅均較大;鏡頭廠商大立光營收同比下降22.31%,亞洲光學營收同比轉(zhuǎn)正;面板、LED廠商中,群創(chuàng)及億光營收同比增幅擴大,晶電營收改善,同比轉(zhuǎn)正。

03

中游制造業(yè)

1、部分鋰原材料價格繼續(xù)上行

本周部分鋰材料價格上行,電解鎳價格上漲,電解鈷價格下降。在電解液方面,截至10月14日,電解液溶劑DMC價格維持在14500.0元/噸,月環(huán)比增長52.63%;六氟磷酸鋰價格周環(huán)比上漲7.59%至8.50萬元/噸。在正極材料方面,截至10月13日,電解鎳現(xiàn)貨均價較9月30日上漲3.83%至119400.0元/噸;電解錳市場平均價格維持在11100.0元/噸。在鋰原材料方面,截至10月13日,電池級碳酸鋰現(xiàn)貨價格相比9月30日上行0.22%至44700.0元/噸;國產(chǎn)氫氧化鋰56.5%價格維持在49000.0元/噸;國產(chǎn)鈷酸鋰60%價格維持在222.0元/千克;電解液錳酸鋰價格維持在2.90萬元/噸;電解液磷酸鐵鋰價格持在3.60萬元/噸;三元材料價格維持在119.0元/千克。在鈷產(chǎn)品方面,截至10月13日,電解鈷價格相比9月30日下跌0.73%至273500.0元/噸;氧化鈷價格維持在207.0元/千克;四氧化三鈷維持在210.0元/千克;鈷粉價格維持在296.0元/千克。

2、光伏行業(yè)價格指數(shù)上行,硅料現(xiàn)貨價格下跌

本周光伏行業(yè)綜合價格指數(shù)上行,電池片價格指數(shù)上漲較多。截至9月30日,光伏行業(yè)綜合價格指數(shù)較上周上行0.06%至32.18,多晶硅價格指數(shù)下行1.02%至60.06,電池片價格指數(shù)上漲1.28%至17.38,硅片價格指數(shù)維持在31.25,組件價格指數(shù)維持在32.88。

本周光伏產(chǎn)業(yè)鏈中硅料現(xiàn)貨價格下跌。在硅料方面,截至9月30日,國產(chǎn)多晶硅料價格為14.24美元/千克,較上周下跌0.99%;進口多晶硅料價格為13.95美元/千克,較上周下跌3.03%。在硅片方面,截至10月13日,國內(nèi)主流廠商多晶硅片平均出廠價維持在1.22元/片;國內(nèi)主流廠商八寸單晶硅片平均出場價維持在2.59元/片。在電池片方面,截至9月30日,156多晶電池片現(xiàn)貨價維持在0.09美元/瓦;截至10月13日,156單晶硅電池片出廠價為0.86元/瓦,與上周持平。在組件方面,截至10月7日,晶硅光伏組件價格維持在0.17美元/瓦;薄膜光伏組件價格維持在0.21美元/瓦。

3、9月新能源汽車產(chǎn)銷同比增幅擴大

9月汽車產(chǎn)銷同比繼續(xù)上行。根據(jù)中汽協(xié)發(fā)布的數(shù)據(jù),9月份汽車產(chǎn)量252.4萬輛,環(huán)比增長19.1%,同比增長14.1%;汽車銷量256.5萬輛,環(huán)比增長17.4%,同比增長12.8%。汽車產(chǎn)銷連續(xù)六個月保持增長。

9月份新能源車當月產(chǎn)量為13.6萬輛,環(huán)比增長28.9%,當月同比增長48%,1-9月份累計同比下降-18.7%,降幅較1-8月份收窄了7.5個百分點;9月新能源車銷量13.8萬輛,環(huán)比增長26.2%,同比增長67.7%,1-9月銷量累計同比降低17.7%,降幅收窄8.7個百分點。

9月乘用車銷量創(chuàng)年內(nèi)新高。9月當月乘用車產(chǎn)量204.5萬輛,環(huán)比增長20.8%,當月同比增長9.5%;9月份乘用車銷量當月值為208.8萬輛,環(huán)比增長19.0%,當月同比增加8%。

1-8月份充電樁累計量為59.20萬個,累計同比增長30.01%,增速較1-7月份略有擴大。

4、9月重卡銷量創(chuàng)同期歷史新高

9月重卡銷量再次刷新歷史記錄。據(jù)第一商用車網(wǎng)數(shù)據(jù),2020年9月國內(nèi)重卡銷售約15.06萬輛,同比增長80%,從4月份開始,重卡銷量已經(jīng)連續(xù)六個月破紀錄,并且三季度的三個月重卡銷量同比均達到或接近80%。今年1-9月的重卡市場走出一個明顯的“U”型,從累計銷量來看,1-9月份銷量累計同比增長39%。分企業(yè)看,9月當月銷量一汽解放(行情000800,診股)領跑,前五強重卡格局整體穩(wěn)定,持續(xù)驗證行業(yè)高景氣。

5、CCFI上行,BDTI下行

本周中國出口集裝箱運價指數(shù)CCFI上行,中國沿海散貨運價綜合指數(shù)CCBFI上行。在國內(nèi)航運方面,截至10月9日,中國出口集裝箱運價綜合指數(shù)CCFI上行2.67%至1050.32點;中國沿海散貨運價綜合指數(shù)CCBFI上行1.71%至1058.93點。本周波羅的海干散貨指數(shù)BDI和原油運輸指數(shù)BDTI均下行。在國際航運方面,截至10月13日,波羅的海干散貨指數(shù)BDI為1732.0點,較上周下行17.41%;截至10月12日,原油運輸指數(shù)BDTI為410.0點,較上周下行4.21%。

04

消費需求景氣觀察

1、豬肉價格周環(huán)比下降

本周仔豬、生豬和豬肉價格均繼續(xù)下降,生豬養(yǎng)殖利潤下行。根據(jù)國家發(fā)改委數(shù)據(jù),截至10月9日,22個省市仔豬平均價格105.14元/千克,周環(huán)比下降9.4%;22個省市平均生豬價格32.39元/千克,周環(huán)比下降3.08%;22個省市平均豬肉價格49.57元/千克,周環(huán)比下降1.74%。在生豬養(yǎng)殖利潤方面,本周自繁自養(yǎng)生豬養(yǎng)殖和外購仔豬養(yǎng)殖利潤周環(huán)比繼續(xù)下降。截至9月30日,自繁自養(yǎng)生豬養(yǎng)殖利潤為2089.0元/頭,較上周下降6.42%;外購仔豬養(yǎng)殖利潤為665.6元/頭,較上周下降11.57%。

在肉雞養(yǎng)殖方面,肉雞苗和雞肉價格下行。截至9月30日,主產(chǎn)區(qū)肉雞苗平均價格為0.77元/羽,環(huán)比上周下降4.94%;截至10月9日,36個城市平均雞肉零售價格較9月30日下降0.31%至12.84元/500克。

蔬菜價格指數(shù)下行,棉花和玉米期貨價格上漲。截至10月12日,中國壽光蔬菜價格指數(shù)為126.85,較上周下降4.99%;截至10月13日,棉花期貨結(jié)算價格為68.83美分/磅,較上周上漲2.95%;玉米期貨結(jié)算價格為391.25美分/蒲式耳,周環(huán)比上漲1.62%。

2、電影票房收入同比轉(zhuǎn)正

本周電影票房收入環(huán)比有所下降,同比轉(zhuǎn)正。截至10月11日,本周電影票房收入19.44億元,周環(huán)比降低28.9%,同比增速轉(zhuǎn)正為29.41%,;觀影人數(shù)5004.0萬人,周環(huán)比減少27.2%,同比轉(zhuǎn)正為22.68%;電影上映248萬場,同比增加5.98%。

05

資源品高頻跟蹤

1、螺紋鋼價格上漲,鋼坯庫存下行

建筑鋼材成交量上行幅度較大。根據(jù)Mysteel Data,10月13日主流貿(mào)易商全國建筑鋼材成交量為20.98萬噸,較9月30日上行16.21.%;從過去十日移動均值情況來看,全國建筑鋼材成交量繼續(xù)上行,截至10月13日,主流貿(mào)易商全國建筑鋼材成交量十日均值為25.39萬噸,十日均值相比9月30日提升7.44%,目前鋼材成交量顯著高于過去幾年同期水平。

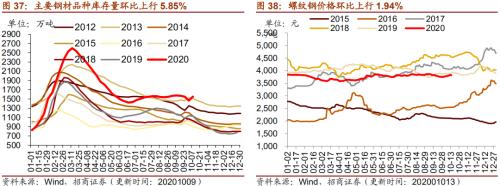

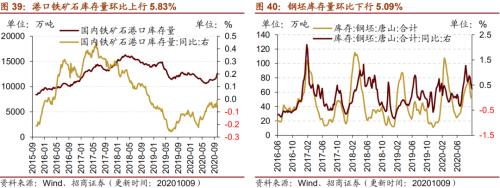

本周螺紋鋼和鋼坯價格上漲,鐵礦石庫存上行,鋼坯庫存有所下降,全國高爐開工率和唐山鋼廠產(chǎn)能利用率均有所上行。價格方面,截至10月13日,螺紋鋼價格為3828.0元/噸,較9月30日上行1.94%;截至10月13日,鋼坯價格3448.0元/噸,相比9月30日上漲3.36%。庫存方面,截至10月9日,國內(nèi)港口鐵礦石庫存量為12602.0萬噸,相比9月30日上行5.83%;唐山鋼坯庫存量為50.67萬噸,較9月30日下行5.09%;截至10月9日,主要鋼材品種庫存上行5.85%至1550.95萬噸。產(chǎn)能利用率方面,截至10月9日,全國高爐開工率68.78%,相比9月30日上升0.69個百分點;唐山鋼廠高爐開工率83.33%,較9月30日上漲1.58個百分點;唐山鋼廠產(chǎn)能利用率84.92%,相比9月30日上升0.97個百分點。

2、焦煤期貨價格上漲,京津唐港煉焦煤庫存下行

價格方面,秦皇島山西優(yōu)混動力煤價格上漲,焦煤和焦炭期貨結(jié)算價格均上行。截至10月12日,秦皇島山西混優(yōu)動力煤價格報606.0元/噸,較9月30日繼續(xù)上行2.68%;截至10月13日,京唐港山西主焦煤庫提價報1440.0元/噸,較9月30日上行0.70%。截至10月13日,動力煤期貨結(jié)算價為617.4元/噸,與9月30日持平;焦炭期貨結(jié)算價收于2098.0元/噸,較9月30日上行6.61%%;焦煤期貨結(jié)算價收于1358.0元/噸,較9月30日上行6.64%。

庫存方面,本周秦皇島港煤炭庫存有所下降,京津唐港煉焦煤庫存下降幅度較大,天津港(行情600717,診股)焦炭庫存上升。截至10月14日,秦皇島港煤炭庫存較上周下行2.37%至494.0萬噸;截至9月30日,京唐港煉焦煤庫存周環(huán)比下降10.00%至135萬噸;天津港焦炭庫存報23.5萬噸,較上周上行6.82%。

3、玻璃價格小幅上行,多地區(qū)水泥價格指數(shù)上漲

本周浮法玻璃均價上行,庫存下降。在價格方面,截至10月13日,全國主要城市浮法玻璃現(xiàn)貨均價較9月30日上行0.54%至1887.43元/噸。在庫存方面,截至10月9日,浮法玻璃生產(chǎn)線庫存較上周下行1.71%至3851萬重量箱;白玻璃庫存較上周下行1.76%至3515萬重量箱;彩玻璃庫存較上周下行1.64%至240萬重量箱。在生產(chǎn)端,截至10月9日,浮法玻璃生產(chǎn)線開工率維持在62.66%,產(chǎn)能利用率維持在68.19%。

水泥價格方面,本周全國水泥價格指數(shù)上行,多地區(qū)水泥價格指數(shù)上漲。長江、東北、華東、西北和中南地區(qū)水泥價格指數(shù)均上行,西南地區(qū)水泥價格指數(shù)下降。截至10月13日,全國水泥價格指數(shù)為147.41點,較9月30日上行0.74%;長江地區(qū)水泥價格指數(shù)為159.48點,上行1.83%;東北地區(qū)水泥價格指數(shù)為117.41點,上行2.18%;華東地區(qū)水泥價格指數(shù)為157.33點,上行1.16%;中南地區(qū)水泥價格指數(shù)為153.18點,上行0.41%;西北地區(qū)水泥價格指為138.25點,上行0.04%;華北地區(qū)水泥價格指數(shù)維持在138.92點;西南地區(qū)水泥價格指數(shù)為126.86點,下行0.31%。

4、國際原油價格下降,化工品價格持續(xù)弱勢

原油價格繼續(xù)下降,庫存小幅上升。截至10月13日,Brent原油現(xiàn)貨價格下行0.17%至41.28美元/桶,WTI原油價格下行1.16%至40.20美元/桶。在供給方面,截至10月9日,美國鉆機數(shù)量當周值為269部,較上周增加3部;截至10月2日,全美商業(yè)原油庫存量周環(huán)比上升0.10%至4.93億桶。

無機化工品價格中,醋酸價格下降,純堿、硫酸價格均上行,其中硫酸價格上漲幅度較大。截至10月11日,醋酸市場均價2565.0元/噸,較上周下行1.91%。截至10月13日,純堿期貨結(jié)算價較9月30日漲1.46%至1735.0元/噸;鈦白粉價格漲4.89%至13300.0元/噸。截至10月10日,硫酸全國市場價格相比9月30日漲18.74%至185.0元/噸。

有機化工品期貨價格多數(shù)上漲,甲醇、燃料油、天然橡膠、PTA、聚丙烯、LLDPE、PVC等價格均有所上漲,瀝青價格下降。截至10月13日,甲醇期貨結(jié)算價格為2026.0元/噸,較9月30日上行4.00%;燃料油期貨結(jié)算價格較上周上漲2.99%至1861.0元/噸;天然橡膠期貨結(jié)算價上漲5.15%至13165.0元/噸;PTA期貨結(jié)算價3478.0元/噸,上行1.34%;聚丙烯期貨結(jié)算價7895.0元/噸,上行2.92%;LLDPE期貨結(jié)算價7430.0元/噸,上行3.77%;PVC期貨結(jié)算價漲3.72%至6825.0元/噸;瀝青期貨結(jié)算價格下行0.17%至2320.0元/噸。

截至10月14日,純苯價格較上周下行4.05%至3294.44元/噸;乙醇價格周漲1.03%至6446.0元/噸;辛醇價格周環(huán)比上漲1.66%至7442.86元/噸,甲苯價格報3384.0元/噸,較上周上漲0.64%,二甲苯價格上漲1.43%至3550元/噸。

5、工業(yè)金屬價格多數(shù)上行

本周工業(yè)金屬中,銅、鉛、錫、鎳等價格上行,多數(shù)金屬庫存下行。截至10月14日,長江有色市場銅平均價收于51550.0元/噸,較9月30日上行0.51%;鋅價格跌0.30%至20020.0元/噸;鈷價格報273000.0元/噸,下行1.09%;鉛價格下行3.58%至14800.0元/噸;錫價格報146750.0元/噸,上行0.86%;鎳價格上行2.85%至117350.0元/噸;鋁價格周漲2.11%至14990.0元/噸。庫存方面,截至10月13日,銅庫存較上周下行1.87%至153200.0噸;鉛庫存本周下行2.44%至131800噸;鎳庫存236934.0噸,較上周上行0.34%;鋁庫存周下跌1.40%至1412600.0噸;鋅庫存周下跌0.71%至217225.0噸;錫庫存下跌3.11%至5305.0噸。

本周黃金現(xiàn)貨價格下行,白銀現(xiàn)貨價格上漲;COMEX黃金和白銀期貨價格均上行。截至10月13日,倫敦黃金現(xiàn)貨價格為1891.30美元/盎司,周跌1.16%;倫敦白銀現(xiàn)貨價格收于24.94美元/盎司,較上周上行2.61%。截至10月13,COMEX黃金期貨收盤價報1894.50美元/盎司,較上周上行0.68%;COMEX白銀期貨收盤價上行4.60%至24.23美元/盎司。

06

金融與地產(chǎn)行業(yè)

1、貨幣市場本周凈回籠,SHIBOR隔夜利率下行

本周貨幣市場凈回籠,隔夜/1周/2周SHIBOR利率下行。截至10月12日,隔夜SHIBOR較9月30日下行83bp至1.53%,1周SHIBOR下行26bp至2.07%,2周SHIBOR下行104bp至1.96%。截至10月10日,1天銀行間同業(yè)拆借利率較9月30日下行85bps至1.65%,7天銀行間同業(yè)拆借利率下降62bps至2.18%,14天銀行間同業(yè)拆借利率下降59bps至2.44%。在貨幣市場方面,截至10月9日,上周貨幣市場沒有投放,貨幣市場回籠5000億元,貨幣市場凈回籠5000億元。在匯率方面,截至10月12日,美元對人民幣中間價下降0.10至6.7126。

1個月/6個月理財產(chǎn)品預期收益率均下行。截至10月11日,1周理財產(chǎn)品預期收益率為2.94%,較9月27日下降66個bp;1個月理財產(chǎn)品預期收益率為3.56%,較上周下降79個bp;6個月理財產(chǎn)品預期收益率為3.65%,較上周下降38個bps。

2、A股成交額和換手率均有所上升

A股成交額和換手率均有所上升。截至10月13日,上證A股換手率上行0.17個百分點至0.65%;滬深兩市日總成交額上漲,截至10月13日兩市日成交總額為8102.25億元人民幣,較9月30日上升了55.50%。

在債券收益率方面,6個月/1年/3年國債到期收益率均上行。截至10月13日,6個月國債到期收益率較9月30日上行8bp至2.66%,1年國債到期收益率上升6bps至2.66%,3年期國債到期收益率上行6bps至2.98%。5年期債券期限利差與9月30日持平為0.41%,10年期債券期限利差維持0.50%。1年AAA債券信用利差下行3bps至0.50%,10年期AAA級債券信用利差較上周下行2bps至1.11%。

3、土地成交溢價率和商品房成交面積周環(huán)比下降

本周土地成交溢價率下行,30大中城市商品房成交面積當周值環(huán)比下降。截至10月11日,100大中城市土地成交溢價率下行至1.78%,較上周下行9.86個百分點;30大中城市商品房成交面積當周值為217.25萬平方米,較上周下行32.27%,同比下降41.68%。

07

公用事業(yè)

1、 天然氣出廠價上行

我國天然氣出廠價和英國天然氣期貨結(jié)算價均上行。截至10月13日,我國天然氣出廠價報2863.0元/噸,較9月30日上行6.99%;英國天然氣期貨結(jié)算價收于37.83便士/色姆,周環(huán)比上行1.56%。

供給方面,美國天然氣庫存有所增加。截至10月9日,美國天然氣鉆機數(shù)量為73部,較上周減少1部;截至10月2日,美國48個州合計可用天然氣庫存3831.0億立方英尺,周環(huán)比增加2.0%。